El mensaje que debería leer nuestro país de la crisis del Sudeste Asiático es que “la prudencia paga”, o sea, crecer a tasas desmesuradas como en 1997 (cerca del 8%) y durante toda la etapa previa al “efecto tequila” (9% anual), no es sano porque su contrapartida es un proceso de apreciación real del tipo de cambio insostenible, producto de un expansionismo fiscal desmesurado y de bancos que financian con capital “golondrina” préstamos a muy largo plazo.

Sin embargo y mirando 1998, daría la sensación de que vamos a contramano del resto del mundo emergente, desafiando a toda lógica: más déficit fiscal, mayor apreciación real y creciente desequilibrio externo.

Desde una perspectiva de flujo de fondos, el tipo real de cambio sostenible (de equilibrio) por parte de una economía puede definirse como el valor o sendero del tipo real de cambio consistente con el equilibrio macroeconómico interno y externo. El equilibrio interno corresponde a un PBI que se encuentra en su nivel potencial (o sea, de pleno empleo) en conjunción con una tasa de inflación que no se acelera. El equilibrio externo requiere que la balanza de pagos esté en una posición tal que cualquier déficit en la cuenta corriente esté financiado por una tasa sostenible de ingreso de capitales.

Hay pocas dudas que el equilibrio interno no se da hoy en Argentina por la altísima tasa de desempleo que existe y que tampoco estamos recibiendo un nivel de ingreso de capitales que sea sostenible a la luz de lo ocurrido con el “efecto tequila” y ahora con la crisis del Sudeste Asiático.

Entonces, ¿quiénes han sido los responsables del problema de sobrevaluación real que existe y que a diferencia de otras oportunidades en nuestra historia, no podemos enfrentar alterando la regla cambiaria fijada en abril de 1991?.

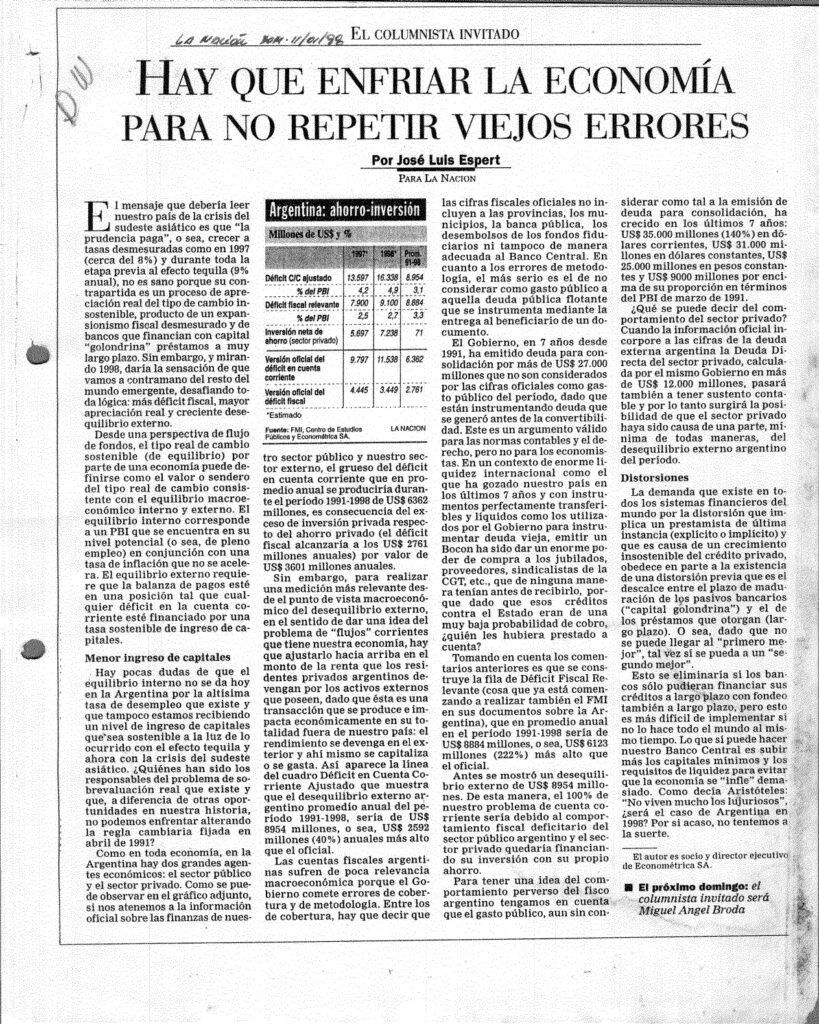

Como en toda economía, en Argentina hay dos grandes agentes económicos: el sector público y el sector privado. Como se puede observar en el cuadro adjunto, si nos atenemos a la información oficial sobre las finanzas de nuestro sector público y nuestro sector externo, el grueso del déficit en cuenta corriente que en promedio anual se produciría durante el período 1991-1998 de u$s 6.362 millones, es consecuencia del exceso de inversión privada respecto del ahorro privado (el déficit fiscal alcanzaría a los u$s 2.761 millones anuales) por valor de u$s 3.601 millones anuales.

Sin embargo, para realizar una medición más relevante desde el punto de vista macroeconómico del desequilibrio externo, en el sentido de dar una idea del problema de “flujos” corrientes que tiene nuestra economía, hay que ajustarlo (como mínimo) hacia arriba en el monto de la renta que los residentes privados argentinos devengan por los activos externos que poseen, dado que ésta es una transacción que se produce e impacta económicamente en su totalidad fuera de nuestro país: el rendimiento se devenga en el exterior y ahí mismo se capitaliza o se gasta. Así es que aparece la línea del cuadro “Déficit en Cuenta Corriente Ajustado” que muestra que el desequilibrio externo argentino promedio anual del período 1991-1998, sería de u$s 8.954 millones, o sea, u$s 2.592 millones (40%) anuales más alto que el oficial.

Por su parte, también las cuentas fiscales argentinas sufren de poca relevancia macroeconómica porque el Gobierno, comete errores de cobertura y de metodología. Entre los errores de cobertura, es necesario decir que las cifras fiscales oficiales no incluyen a las Provincias, a los Municipios, a la Banca Pública, a los desembolsos de los Fondos Fiduciarios, ni tampoco de manera adecuada al Banco Central.

En cuanto a los errores de metodología, el más serio (se podrían nombrar muchos más) es el de no considerar como gasto público a aquella deuda pública flotante que se instrumenta mediante la entrega al beneficiario de un documento. El Gobierno, en 7 años desde 1991, ha emitido deuda para consolidación por más de u$s 27.000 millones que no son considerados por las cifras oficiales como gasto público del período, dado que están instrumentado deuda que se generó antes de la convertibilidad.

Este es un argumento válido para las normas contables y el derecho, pero no para los economistas. En un contexto de enorme liquidez internacional como el que ha gozado nuestro país en los últimos 7 años y con instrumentos perfectamente transferibles y líquidos como los utilizados por el Gobierno para instrumentar deuda vieja, emitir un Bocon ha sido dar un enorme poder de compra a los jubilados, proveedores, sindicalistas de la CGT, etc. que de ninguna manera tenían antes de recibirlo, porque dado que esos créditos contra el Estado eran de una muy baja probabilidad de cobro, ¿quién les hubiera prestado a cuenta?

Tomando en cuenta los comentarios de más arriba es que se construye la fila de “Déficit Fiscal Relevante” (cosa que ya está comenzando a realizar también el FMI en sus documentos sobre Argentina) que en promedio anual en el período 1991-1998 sería de u$s 8.884 millones, o sea, u$s 6.123 millones (222%) más alto que el oficial. Antes se mostró un desequilibrio externo de u$s 8.954 millones. De esta manera, el 100% de nuestro problema de cuenta corriente sería debido al comportamiento fiscal deficitario del sector público argentino y el sector privado quedaría financiado su inversión con su propio ahorro.

Para tener una idea del comportamiento perverso del fisco argentino tengamos en cuenta que, el gasto público, aún sin considerar como tal a la emisión de deuda para consolidación,

ha crecido en los últimos 7 años: u$s 35.000 millones (140%) en dólares corrientes, u$s 31.000 millones en dólares constantes, u$s 25.000 millones en pesos constantes y u$s 9.000 millones por encima de su proporción en términos del PBI de marzo de 1991.

¿Qué se puede decir del comportamiento del sector privado?. Cuando la información oficial incorpore a las cifras de la deuda externa argentina, la “Deuda Directa” del sector privado, calculada por el mismo Gobierno en más de u$s 12.000 millones y generada básicamente dentro de la convertibilidad, “algo” de la “Aduana Paralela” pasará también a tener sustento contable y por lo tanto surgirá la posibilidad de que el sector privado haya sido causa de una parte, mínima de todas maneras, del desequilibrio externo argentino del período. Aún así algunas reflexiones pueden hacerse.

La demanda que existe en todos los sistemas financieros del mundo por la distorsión que implica un prestamista de última instancia (explícito o implícito) y que es causa de un crecimiento insostenible del crédito privado, obedece en parte a la existencia de una distorsión previa que es el descalce entre el plazo de maduración de los pasivos bancarios (“capital golondrina”) y el de los préstamos que otorgan (largo plazo).

O sea, dado que no se puede llegar al “primero mejor”, tal vez sí se pueda a un “segundo mejor”. Esto se eliminaría si los bancos sólo pudieran financiar sus créditos a largo plazo con fondeo también a largo plazo, pero esto es más difícil de implementar si no lo hace todo el mundo al mismo tiempo.

Lo que sí puede hacer nuestro Banco Central es subir más los capitales mínimos y los requisitos de liquidez para evitar que la economía se “infle” demasiado.

Como decía Aristóteles, “No viven mucho los lujuriosos”, ¿será el caso de Argentina en 1998?. Por si acaso, no tentemos a la suerte.

El Cronista – Pág. 3 – 13 de Febrero de 1998